初心者お父さんのための投資入門|投資と貯金の違いをわかりやすく解説

こんにちは。48歳、自営業で一家を支える父です。

私はファイナンシャルプランナー2級・証券外務員1種・宅建士の資格を持ち、日々「家族を守るためのお金の知識」を発信しています。

「投資って難しそう」「貯金で十分じゃないの?」と思うお父さんは多いでしょう。

しかし、将来の教育費や老後資金を考えると、貯金だけに頼るのは危険です。

今回は、初心者でもわかるように 投資と貯金の違い を整理し、なぜ投資が必要なのかを解説します。

1. 貯金の特徴

まずは多くのお父さんが馴染みのある「貯金」について整理しましょう。

メリット

- 元本保証で安心

- すぐに引き出せる流動性

- 預金保険制度で1,000万円まで保護

デメリット

- 超低金利(普通預金は年0.001%程度)

- インフレに弱い(物価が上がればお金の価値は下がる)

- 長期で見てもお金が増えない

👉 貯金は「お金を守る手段」としては優秀ですが、「お金を増やす手段」にはなりにくいのです。

2. 投資の特徴

次に「投資」について見ていきましょう。

メリット

- 経済成長に合わせて資産が増える可能性がある

- 複利の力で長期的に大きなリターンを得られる

- 分散投資でリスクを抑えられる

デメリット

- 元本保証がない

- 値動きにより短期的に損をする可能性がある

- 商品の選び方次第で成果が大きく変わる

👉 投資は「お金を増やす手段」ですが、リスクを理解したうえで取り組む必要があります。

3. 貯金と投資の決定的な違い

ここで、投資と貯金を比較してみましょう。

| 項目 | 貯金 | 投資 |

|---|---|---|

| 元本保証 | あり | なし |

| 増える可能性 | ほぼゼロ | 高い |

| インフレ耐性 | 低い | 高い |

| 目的 | 守る | 増やす |

👉 貯金=守り、投資=攻め と整理するとわかりやすいです。

両方をバランスよく組み合わせることが大切です。

4. なぜ今、お父さんに投資が必要なのか?

理由① インフレの影響

物価が年2%ずつ上がれば、10年後にはお金の価値は約8割に。

貯金だけでは「目減り」してしまいます。

理由② 老後資金2000万円問題

年金だけでは生活費が不足する可能性が高い。

投資で不足分を補う準備が必要です。

理由③ 教育費・住宅費の増加

大学進学費用は数百万円、住宅購入は数千万円。

まとまった資金を準備するには投資が有効です。

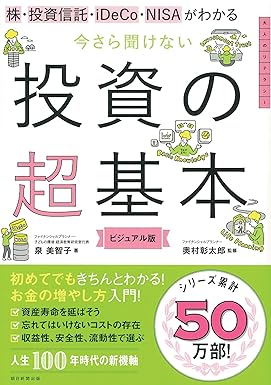

5. 初心者お父さんが始めやすい投資方法

投資といっても種類はさまざま。初心者向けには次の方法がおすすめです。

- つみたてNISA

少額から投資信託に分散投資でき、利益は非課税。 - iDeCo

老後資金を積み立てる制度。掛金が所得控除になり節税効果も。 - インデックスファンド

市場全体に連動する投資信託。低コストで安定した長期投資に向く。

👉 まずは毎月1万円程度から始めて、「お金が増える仕組み」に慣れるのがポイントです。

6. 投資を始めるときの心構え

- 短期で儲けようとしない

- 長期・分散・積立が基本

- 余裕資金で行う(生活費や緊急資金は別に確保)

投資をギャンブルのように考えるのではなく、「家族の未来に備える仕組み」として活用しましょう。

7. 私自身の実践例

私は自営業で収入が安定しないため、将来の不安を強く感じていました。

そこで数年前から「つみたてNISA」と「iDeCo」を始め、毎月少しずつ積み立てています。

最初は値動きに不安を感じましたが、数年経つと「時間が味方になる」ことを実感しました。

今では「投資は怖いものではなく、家族を守る手段」だと確信しています。

まとめ|貯金と投資をバランスよく

今回のポイントを整理すると:

- 貯金は「お金を守る手段」

- 投資は「お金を増やす手段」

- インフレや老後資金不足に備えるには投資が必要

- 初心者には「つみたてNISA・iDeCo+インデックスファンド」が最適

- 投資はギャンブルではなく「未来への準備」

お父さん、投資は特別な人だけのものではありません。

少しずつ始めることで、将来の安心につながります。

「貯金と投資のバランス」を考えて、家族の未来を守る第一歩を踏み出しましょう。

ディスカッション

コメント一覧

まだ、コメントがありません